炒股就看金麒麟阐明师研报,权威,专业,实时,全面,助您挖掘潜力主题时机!

投资者盼了快一年、一直“有序推进”的重大资产收购打算,一夜之间就黄了?

11月4日晚间,广东骏亚宣布关于上交所问询函的回覆通告,就相关问题举办说明。

值得留意的是,早在5月份,该项重大资产收购打算即呈现重大变革,公司也开始操持变动收购方案。而从此5个月里,公司称收购仍在“有序推进”。直到10月21日,公司溘然公布终止重大收购方案。

在回覆通告中,公司暗示,公司在未签订书面协议的环境下,鉴于框架协议有明晰划定,如最终相助同伴放弃参加本次资产购置,上市公司需购置相助同伴放弃部门的股权。出于隆重思量,未告竣协议之前,暂不披露相关信息,,以免呈现频繁变换的环境。公司关于本次重组前期希望相关信息披露不存在不实时、禁绝确的景象。

终止前一连披露生意业务有序推进

10月21日,广东骏亚宣布通告,公布终止前期披露的与相助同伴以付出现金方法购置住友电工深圳公司(以下简称标的公司)100%股权的重大资产购置生意业务,改为通过惠州骏亚间吸收购标的公司15%股权。

由100%控股变为15%持股,收购价值也大幅上调57%。

当天,上交所迅速下发问询函,要求说明收购打算产生重大变革的原因和公道性,同时要求明晰前期重组希望相关信息披露是否存在不实时、禁绝确的景象。

记者梳剃头明,自2020年12月29日宣布重大资产收购打算,本年以来广东骏亚先后9次宣布通告,披露收购预案希望通告。直至9月28日,公司仍宣布通告称,公司及相关各方正有序推进和落实本次重大资产购置所需的各项事情,公司及生意业务对方正在就本次股权转让的部门焦点条款举办商量会谈。

标的公司大额吃亏

按照11月4日的回覆通告披露的相关细节,早在5月份,该项重大资产收购打算即开始产生重大变革,公司也开始操持改观收购方案,继承凭据原打算推进面对庞大不确定性。

广东骏亚在回覆通告中暗示,由于标的公司本年上半年呈现吃亏,为更快规复标的公司订单,公司于5月25日与潜在相助同伴赵勇接头相助意向。6月17日,两边确定相助意向,但赵勇方确定需为大股东。从此,公司与生意业务对方商议抉择由惠州骏亚作为收购主体方案可行性并按此新方案继承推进。

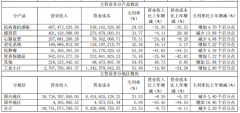

通告数据显示,2020年,标的公司柔性电路板业务(FPC)实现营业收入10.97亿元,实现净利润-1.8亿元。2021年1-5月实现营业收入约3.23亿元,实现净利润-1.33亿元。

收购估值大幅上调

据公司回覆,自上市公司与生意业务对方签署《框架协议》后,标的公司呈现较大吃亏,从此公司寻求引入有财富资源的相助同伴,成为其最终抉择终止原收购方案的要害原因。

广东骏亚暗示,在发明标的公司吃亏环境后,公司倾向于选择有财富资源的相助同伴配合完本钱次生意业务,并商议抉择由武汉新创元半导体有限公司(简称“新创元”)对标的公司举办控股,但愿借此快速导入财富客户资源。

据通告信息,新创元设立时间为2021年7月5日,注册成本为1.5亿元,实际节制工钱赵勇。停止2021年9月30日,新创元总资产为8967万元,净资产为8928万元;2021年1-9月,新创元营业收入为0元,净利润为-109.69万元。

另外,据调解后的最新收购方案,标的资产股权转让价值上调至1.51亿元,较基本订价大幅上浮57%。对此,广东骏亚表明称,此次生意业务的价值由两部门构成,即基本订价和其他资产、欠债代价。按照回覆通告,此次生意业务基本订价为9600万元,另一部门按交割审计的资产欠债表中记实的账面代价举办订价。而经交割审计的资产欠债表中记实的除牢靠资产以外的资产代价合计为1.18亿元,是转让价值大幅攀升的主要原因。

编辑:叶松

快速选定适合本身的投资计策,查察计策股票池及最新调仓,精准捕获投资时机,扫码免费获取>>