炒股就看金麒麟阐明师研报,权威,专业,实时,,全面,助您挖掘潜力主题时机!

证券时报记者 段久惠

银行年尾“补血”忙,本年出格麋集。

银行增补成本,除了通过配股,刊行可转债、永续债“补血”之外,二级成本债刊行也大单频现。近期,工商银行披露其不高出1900亿元的二级成本债已获准刊行。

从以往环境看,国有大行均会公道测算二级成本债的刊行局限、节拍、时间窗口,回收多批次方法分多笔完成刊行。Wind数据显示,本年银行已完成刊行67只二级成本债,合计融资5169.53亿元,而去年完成刊行72只,融资6647.9亿元。跟着工行二级成本债刊行获批,银行二级成本债融资或迎来加快期。

银行“花式”募资轮替上阵,原因不难领略,跟着资管新规过渡期邻近收官,银行普遍面对资产回表、加大成本增补的压力,成本东西早发完、早计入,以支持相应的风险资产扩张。相对付资产投放创收带来的增益,风险资产耗损带来的影响更大,这也要求实时高效增补成本。

另外,近期我国系统重要性银行名单出炉以及中国版总损失接收本领打点步伐落地,19家系统重要性银行别聚散用五组附加成本要求,在近期融资补血的主体中,系统重要性银行相当活泼。而在加大信贷投放局限且内源性成本增补存在必然坚苦的配景下,无论是二级成本债照旧永续债一定都将加快刊行。

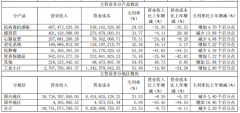

比拟永续债近两年的刊行环境可以发明,本年种种银行刊行永续债60只、合计局限6160亿元,小于去年同期局限6484亿元,但刊行数量却增长了10%以上,这意味着本年中小银行发永续债融资增多。对比之下,二级成本债大单频现,多来自于大行、股份行。

在布局性资产荒配景下,叠加信用风险上升,机构对银行成本债的持有热情晋升。从持有环境看,银行二级成本债持有方主要来自犯科人产物、以大行股份行为主的银行自营。跟着银行理财估值要领由摊余本钱法改成市值法,持久期的永续债、二级成本债对利率颠簸更为敏感,部门偏好不变净值的银行理财设置需求削弱,债券刊行随之承压。对比大行,市场承认度、活动性等都较弱的中小银行受影响更大。

从银保监会披露的三季报数据来看,种种型银行尚无需当即增补成本,但对付部门中小型银行尤其是城商行、农商行来说,成本增补压力更为突出。正是思量到行业近况,禁锢层推出IPO、中小银行融资东西创新等一系列政策支持其增补成本,但部门局限实力弱、市场认知度不高的中小银行在需适应更新的策划情况的同时,仍然亟需增补成本。