又涨停!锂盐为矛,电机为盾,剑指千亿,涅槃更生的锂云母采选冶一体化龙头(重磅深度市值空间测算)

比亚迪苦尽甘来,自主品牌重构与重估,智能颠覆传统名堂,整车投资新论!(附A股重点公司跟踪)

【机构调研】 将来三年快速增长可期!行业成长迎来黄金时代!机构高呼“不惧调解,逢低加仓”,军工板块三大新“洼地”在此,,财富链16股上涨方针价曝光(名单)

北向资金与百亿基金配合加仓24只票,机构总结三大启示!天天仅需6.6元,把握万亿智慧钱最新动向

跟着永安期货股份有限公司(下称“永安期货”)首发过会,A股将迎来第三家期货上市公司。

9月9日晚间,证监会通告显示,永安期货等首发事项获证监会第十八届刊行审核委员会2021年9月9日召开的2021年第96次发审委集会会议审核通过,拟在上海证券生意业务所(简称“上交所”)主板上市,中信建投、财通证券为其联席保荐人。

跟着期货市场局限打破万亿,期货公司回A股的步骤也进一步加速,今朝已有南华期货(603093.SH)、瑞达期货(002961.SZ)、永安期货三家A股上市期货公司。除此之外,弘业期货在深市主板首次果真刊行股票申请已在本年6月28日获受理并已作出反馈;新湖期货、上海中期期货也正在接管上市向导。

在期货行业,永安期货被称作“一哥”。无论是净资产局限照旧净利润,永安期货均远超排名第二的公司。

永安期货2021年上半年陈诉显示,陈诉期内,实现营收166.85亿元,同比(较上年同期)增长50.38%;实现净利润7.4亿元,同比增长80.24%。中国期货业协会发布的2021年6月期货公司总体策划环境显示,本年上半年全国149家期货公司母公司口径净利润60.92亿元,而永安期货以7.4亿元的净利润在行业内占比高出12%。

早在2015年10月28日,永安期货(833840)在新三板挂牌上市。2020年5月永安期货启动“转板”直至2021年9月9日顺利过会,转板经验了一年零四个月时间。

按照永安期货IPO招股书,本次拟果真刊行新股占刊行后总股本的比例不低于10%(含本数);本次刊行股份全部为果真刊行股份,不涉及公司股东果真发售股份,公司本次刊行股票的最终刊行数量以中国证监会答应的刊行局限为准。刊行后的总股本不低于145555.56万股。对付此次IPO资金的详细运用,永安期货在IPO招股书中暗示,本次果真刊行股票所得召募资金在扣除刊行用度后,将全部用于增补公司成本金。

从股权布局来看,持有永安期货5%以上股份的股东包罗财通证券股份有限公司(财通证券,601108.SH)、浙江省财富基金有限公司、浙江东方金融控股团体股份有限公司(浙江东方,600120.SH)、浙江省金融控股有限公司、浙江省经济建树投资有限公司等,持股比例别离为33.54%、26.72%、12.70%、10.59%、10.59%。由此永安期货无控股股东公司。

此前因招股说明书披露刊行人无控股股东,而申报质料却显示刊行人在2017年至2020年6月在新三板挂牌的按期陈诉均认定财通证券为控股股东的问题,永安期货还受到了证监会问询。

在7月1日最新更新的招股说明书中,永安期货对此作出矫正暗示,2017年9月26日,财通证券宣布首次果真刊行股票招股意向书,明晰自2015年12月31日起不将永安期货纳入归并报表范畴。但因自身认识不敷,未能实时、精确认定公司控股股东改观的信息。今朝已矫正相关信息,认定无控股股东。别的由于其不属于财通证券直接或间接节制的子公司,不合用上市公司分拆子公司的划定。

行业转型成持久,创新业务成长存风险

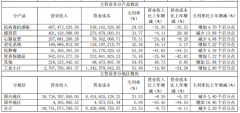

详细财政数据方面,永安期货2021年半年报的数据显示,陈诉期内公司实现营业总收入166.85亿元,上年同期为110.95亿元,同比增长了50.38%;利润总额为8.95亿元,上年同期为5.27亿元,同比增长了69.81%;实现归属于挂牌公司股东的净利润7.40亿元,去年同期为4.10亿元,较去年同期增长了80.24%。停止本年6月底,公司净成本为23.80亿元,较去年年底的19.00亿元增长了25.24%。

不外业绩亮眼局限复杂的背后,永安期货公司业务布局仍存在短板。

一方面公司资产打点业务陈诉期内收入为597.37万元,去年同期为3005.29万元,同比淘汰了80.12%,财报阐明称主要系本期资产打点业务打点费淘汰,而资产打点产物在市场颠簸下具有不确定性。

比拟行业整体环境来看,依据中国期货业协会发布的统计数据,停止本年6月底期货公司资产打点业务局限到达2681.9亿元,主动打点类产物的局限占比到达77.8%。对比证券公司、资管和私募基金,期货资管产物投向产内衍生品的局限占较量高。衍生品生意业务的专业优势慢慢显现。譬喻瑞达期货2021年1~6月资产打点业务实现收入0.86亿元,较上年同期增长161.44%。

风险打点业务方面,陈诉期内永安期货收入为155.17亿元,去年同期为99.40亿元,同比增长了56.11%,主要系本期永安成本基差商业局限扩大。可是风险打点业务占营收比重明明过大,占营收比重高达93%。

跟着我国期货市场成长,期货公司业务越发多元。中期协统计阐明,部门头部公司已慢慢挣脱经济业务独大的排场,风险打点业务、资产打点业务、投资咨询业务等创新业务开始在总收入中占有一席之地,并慢慢成为新的利润增长点。详细看来期货公司业务模式不绝扩展,慢慢实现从通道业务向综合衍生品处事商的转型。风险打点公司已经成为期货行业处事实体经济的新亮点。今朝风险打点公司资产局限扩张明明,2021年6月底,行业总资产为1077.6亿元,较2020年增长13.9%,以及基差商业为代表的期现业务不绝成熟,场外衍生品业务成长迅速。利润孝敬占比逐年提高。做市业务局限和品种参加度明明增长,有效晋升了期货市场运行的效率。

永安期货在半年报中也曾举办提示,由于我国期货行业的创新业务尚处于成持久,公司在开展创新业务进程中大概存在与业务履历、人才储蓄和策划打点程度等不相匹配环境,从而导致因产物设计不公道、市场预测禁绝确、打点法子不到位及风险打点和内控法子不健全而带来的风险。同时,假如公司对创新业务风险的认识不全、评估不敷、应对法子不完善或执行不力,大概产生较大局限的风险事件或呈现严重吃亏,从而造成公司策划业绩大幅下滑。