黄金赛道来袭!万亿市场辽阔空间,一图看懂财富链及焦点标的(附股)

50万!北交所小我私家开户门槛定了,近日起可预约!影响如何?受益股有那些?专精特新质料小巨人谁能由小变大(名单)

“妖镍”回来?LME镍涨超4%!印尼打算对镍配置出口禁令或征税?受益股一览(名单)

HJT渐行渐近!效率晋升+本钱下降催化,局限化扩产条件已成熟?设备厂商入局倒计时

记者|惠凯

海通证券近两年可谓是流年倒霉,不只几回在债券承销、IPO和并购业务上“翻车”,且还因某上市公司A的重组一事被证监会备案观测。今朝,市场已经对其保荐项目发生担心,一旦被禁锢层重罚,很大概会导致保荐项目呈现延期或改换保荐人环境产生。

在上海本土券商中,海通证券局限最大、投行业务也最为精彩,可就在近两年,其接连在债券承销、IPO和并购业务上“翻车”,甚至还因A公司重组一事被证监会所观测。

海通证券投行认真人姜诚君是业内的金牌投行从业者,以立场严谨著称,也是稀有的投行认真人出任券商董秘的代表,可即便如此,海通证券这两年的接连被罚,显然让业内人士感想十分意外。此次海通证券的被备案观测,业内人士判定,很大概对海通倚重的投行业务发生显著攻击。

投行业务几回被罚

2020年以来,华晨、永煤两家AAA级国企债券违约事件震动市场,据证监会宣布的《行政惩罚抉择书》,2017年~2020年9月,永煤控股财报总共累计861亿元,上述资金已由控股股东河南能源化工团体用于其它项目,无法追回。巧合的是,海通证券正是河南能源化工团体的债券承销商之一。

《行政惩罚抉择书》披露,自2007年起,永煤控股一直凭据河南能化团体的要求,将自有资金存入河南能化团体旗下的财政公司、永煤控股并不能自由支配,被归集的资金由河南能化资金打点中心认真调治,永煤控股需审批后才气利用。可即便如此,永煤控股仍把上述资金计入本公司的钱币资金,呈现了虚增钱币资金环境。

本年1月,银行间市场生意业务商协会作出抉择,对海通证券、海通资管、海通期货予以告诫处分;3月,证监会通告,对海通证券、海通资管在开展私募资管等业务进程中,未有效节制和防御风险、合规风控打点缺失等违规行为,采纳行政惩罚,暂停新增私募资管产物存案6个月。

其实,除了永煤事件,海通证券近两年在其一向擅长的债券承销业务上也袒暴露诸多问题,譬如海通证券照旧16宜华01、19桑德工程SCP001、19新华联控MTN001……等债券的主承销商,涉及的刊行人北大方正、新华联等已经全部违约。

多位保代被禁锢后仍参加IPO项目

除了债券市场上几回踩雷外,在IPO和并购业务上,海通证券也遭遇“水逆”。证监会不久前宣布的对券商行政禁锢类惩罚通告显示:海通证券在上海中技桩业重组、富控互动并购重组业务中,存在未对上市公司存贷双高档问题作出充实核查环境,被采纳行政禁锢法子;在方正电机、星光农机增发项目上,海通也存在问题,出格是A公司重组项目,作为保荐机构的海通证券甚至被备案观测。动静宣布后,海通证券股价很快跌去了15%。

对付此次被备案观测一事,转头来看,其实是早有预警信号的。在2019年9月,海通证券四名项目主办人赵立新、钱丽燕、李春和贾文静在A公司重大资产重组接受财政参谋项目主办人时存在违规行为,被上交所予以禁锢存眷。《红周刊》记者发明,上述4人参加的IPO公司上市后不乏生长性不佳,或被禁锢层重罚环境产生。

譬如赵立新,其作为保荐人在2012年曾参加了鞍重股份的上市。2015年,鞍重股份筹谋收购九好团体全部股权,作价37亿元。据证监会观测,重金收购的九好团体业绩严重造假:2013~2015年,九好团体通过各类手段虚增处事费收入2.6亿元,虚构银行存款3亿元。2017年,证监会作出抉择,对鞍重股份、董事长杨永柱、副总司理/董秘张宝田等作出惩罚。而此次参加重大重组的保荐券商西南证券也被重罚600万。

值得一提的是,上市9年,鞍重股份IPO召募的3.8亿元资金竟然大部门闲置!招股书中理睬用于新项目投资的2.66亿元,据海通证券的《核查意见》通告,停止2020年底,只投出了1亿元,其余资金要么用于理财,要么用于增补公司运营资金。

至于李春,其参加了深圳新星IPO。2018年以来,策划业绩一连低于预期,上市前夕的2016年,归母净利润尚有1.33亿元,可到了2020年尾,这一数值已跌至2813万元。

李春还参加了爱迪尔IPO。爱迪尔上市刊行价为16.48元,如今股价仅有4.28元。爱迪尔的初始股东之一是九鼎,在股票解禁后,不只九鼎立马举办了大额减持,且连实控人苏日明、其弟苏永明也在努力套现。在一路减持后,今朝苏日明持股剩下14%,而苏永明则从前十大股东名单中消失。

爱迪尔的业绩表示堪称糟糕,2019~2020年呈现持续巨亏后,公司不久前还被债权人申请破产重整。

李春还参加了广东万里马IPO的事情,该公司2020年、本年中报一连吃亏。

另一位项目主办人钱丽燕,于2017年后从海通证券去职后赴中泰证券事情,2020年11月又跳槽至甬兴证券。今朝甬兴证券有18名保代,钱丽燕以8个项目履历成为18人中的宿将,其也是唯二被采纳自律禁锢行为的保代之一。据中证协官网信息,自2019年10月被上交所采纳自律禁锢后,钱丽燕再无新的IPO/可转债项目乐成过会。

虽然,钱丽燕在甬兴证券无项目可做,或与甬兴的配景有关。该券商是一家宁波处所国资配景的小券商,2020年3月才取得营业牌照。据wind的统计,去年以来,甬兴投行部分在股权业务方面仅完成了旗滨转债一单可转债业务,IPO方面尚无过会项目。尽量钱丽燕此前做过两个可转债项目,但旗滨转债的保代/协办人中均不包罗他。

《红周刊》记者还留意到,尽量上述几人在2019年9月就被上交所采纳了自律禁锢法子,但仍有被禁锢的保代后续参加了其他业务。譬如李春是去年11月上市的同兴达的保代,贾文静参加的南极光也于本年2月登岸创业板。

其实,海通证券和A公司的交集还不止于此。A公司曾是哈工大的校办企业之一。哈工大有着深厚的技能配景,曾把旗下的A公司、工大高新等校办企业推上了成本市场。A公司的实控人、前董事长/总司理左洪波曾是哈工大复合质料研究所的副传授。别的,A公司此前的两任董秘张世铭、刘迪也都曾在工大高新任职。但今朝来看,这几家公司都成长不佳,令投资工大高新的相关资管打算的客户损失惨重,个中就包罗了“新华富时-工大高新系列专项资管打算”。

《红周刊》记者从“新华富时-工大高新”资管打算投资人处得到的资料显示,2015年,工大高新筹谋收购资产,生意业务敌手之一是海通开元投资有限公司——其也是海通证券下认真股权投资的子公司。此次生意业务的增发价为6元。其后两家上市公司都在2017年7月通告将向半导体和智能制造转型,但很快又双双告吹。跟着财政和打点等问题的会合发作,工大高新在本年被强行退市。

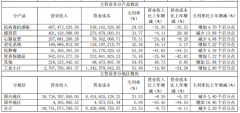

自2017年以来,海通证券的营业收入就恒久居于行业第二,仅次于中信证券。据中报,海通证券上半年总营收235亿元,个中,投行收入孝敬了11%,在大型券商中排名居前,仅次于中金。

海通证券的保代局限在券商中也是居于前列的。据记者统计,停止今朝,保代数量>300人的券商仅有中信建投、中信证券、中金公司、海通证券4家。出格是注册制以来,头部券商的投行步队招兵买马,近一年来,中信证券的保代增加约120人,中信建投增加130多人,而海通证券也增加了约60人。

不外《红周刊》记者在证券业协会官网查到,海通证券的315位保代中,共有李春、陈新军、顾峥等14人有过违反禁锢划定的记录。对比之下,保代人数更多的中信建投、中金公司被采纳禁锢法子的保代别离仅6人和4人。

凭据证券业协会去年12月宣布的《证券公司保荐业务法则》,,为增强对保代的自律约束,协会也成立了C名单:包括近3年内受过证监会行政禁锢法子、行业自律组织处分或自律打点法子的保荐代表人名单。《法则》还强化对保代的事中过后禁锢,要求保荐机组成立分工公道、权责明晰、彼此制衡、有效监视的内控机制。

有投行人士向《红周刊》记者暗示,海通证券此前的投行总司理姜诚君,以立场严谨著称。姜诚君2009~2017年接受海通投行部总司理。他此前照旧证监会并购重组委员会的委员。2018年其认真审核的并购项目,在全部委员中通过率最低。2017年后,姜兼任海通董秘和总司理助理,开创了券商投行认真人兼任董秘的先例。

“或者是接受董秘后,姜把事情重心转到了公司打点上。”譬如,中微公司本年6月通告显示,此前公司IPO和定增的保代,已从姜诚君换成了孙剑峰。今朝认真投行业务的是公司副总司理任澎。

不外海通证券一直是沪上本土券商的龙头,此前也承做了大量科创板的IPO项目,实力和口碑不俗,前述投行人士向记者阐明,近期的惩罚对其影响不会太严重。

在股权质押业务方面,海通证券和海通资管还“踩雷”了ST德豪、恺英网络的股权质押业务。

在经验了此前的艰屯之际,9月初,原总司理瞿秋平提出了辞去公司董事、董事汇合规与风险打点委员会主任委员和总司理的职务,今朝由公司董事长周杰代行总司理地位。

三大炒股神器免费领取!数量有限,先到先得>>